На третий год войны значительно упала активность на офисном рынке, что отражается на вакатности и арендных ставках помещений.

Відкрийте нові горизонти для вашого бізнесу: стратегії зростання від ПриватБанку, Atmosfera, ALVIVA GROUP, Bunny Academy та понад 90 лідерів галузі.

12 грудня на GET Business Festival дізнайтесь, як оптимізувати комунікації, впроваджувати ІТ-рішення та залучати інвестиції для зростання бізнесу.

Несмотря на постоянную релокацию бизнеса с востока страны, спрос на офисные помещения на западе страны и в столице не слишком растет — активность на рынке значительно замедлилась. Во Львове рынок подстраивается под резкое падение арендных ставок — на 21%. В Киеве цены на аренду остаются неизменными.

Девелоперская активность в офисном сегменте значительно замедлилась, однако объекты, которые к началу полномасштабного вторжения уже были на завершающих стадиях, продолжают строиться.

Офисные помещения в Киеве и Львове: спрос и предложение

После ввода в эксплуатацию двух небольших бизнес-центров класса В в первом полугодии 2024 года (Heritage — (13 300 кв.м) и tw12ve (16 000 кв.м), общее предложение офисных площадей в Киеве выросло на 29 300 кв. метров), рассказали Delo.ua аналитики CBRE.

К концу II квартала 2024-го общий объем конкурентного предложения офисов составил 2,25 млн. кв.м (+1% с начала года). Но со снижением строительной активности в офисном секторе значительно сократилось количество нового предложения, а анонсированный объем новых проектов на конец 2024 года составляет всего около 7 200 кв. метров. Средняя вакантность снизилась на 1,3% до 23%.

Объем нового офисного предложения во Львове, которое вышло на рынок в течение 2024 года, составляет около 12 000 кв.м, что на 75% меньше, чем в 2023. Общее предложение конкурентных офисных площадей во Львове выросло на 3% и составило 417 000 кв.м.

Ключевой тренд в Киеве сохраняется еще с предыдущего квартала: арендаторы продолжали изучать возможности для переезда в здания лучшего качества и востребованные локации. Спрос оставался сосредоточенным на объектах класса А и на качественных объектах класса В благодаря привлекательным арендным ставкам. В то же время активность на рынке замедлилась, а объем валового поглощения сократился почти вдвое до 24 000 кв.м.

Во Львове основной запрос арендаторов – это компактные недорогие офисы. Рост предложения при низком спросе и дальнейший рост вакантности сместили баланс рынка в сторону арендатора. Средняя вакантность в крупнейших бизнес-центрах здесь достигла 35% (+6% г/г) на конец сентября 2024 года. Для сравнения: в 2020 году вакантность составила 5%.

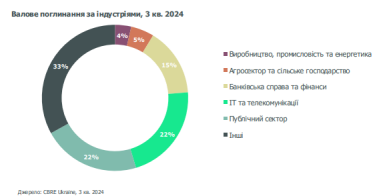

Основная часть вакантных помещений была сосредоточена в новых объектах, в которых остается низкий уровень заполненности. Самыми активными арендаторами стали представители публичного сектора и общественные организации (22%) и ИТ и телекоммуникации (22%).

Арендные ставки на офисные помещения в Киеве и Львове

В Киеве запрашиваемые арендные ставки в объектах класса А и В в течение последнего квартала остались без изменений и колебались в диапазоне $16-22/кв.м/мес и $8-15/кв.м/мес. Эффективная арендная ставка на самые лучшие объекты осталась стабильной на уровне $19/кв.м/месяц.

В то же время во Львове аренда уменьшилась более чем на 20% год к году — до $7-$16 кв.м/мес (без НДС и ОРЕХ). Наибольшее падение наблюдается на офисных площадях класса А: высокий уровень вакантности, даже на фоне привлекательных арендных ставок. Учитывая растущую конкуренцию и обеспечение заполненности своих объектов, арендодатели могут пересмотреть офисные концепции в сторону уменьшения площадей с их разделением на несколько меньших офисов, сдачу в аренду уже готовых помещений с ремонтом и увеличить гибкость коммерческих условий в соответствии с реалистичными ожиданиями рынка.

Арендодатели и владельцы бизнес-центров пытаются удержать существующих арендаторов, а арендные скидки и специальные условия в противовес привлечению новых пользователей стали ключевыми рычагами в арендных отношениях.

В структуре арендных сделок по размеру преобладали небольшие сделки площадью 100-300 кв.м, что является наиболее популярным форматом для аренды среди малого и среднего бизнеса. Следуя тенденциям предыдущих лет, в 2024 году наблюдался явный дефицит крупных сделок, которые также поглощают большие площади, остаются в своих текущих офисах, избегая переезда через его стоимость и сохранения стабильности рабочих процессов.

| общая площадь офисов | новое предложение | вакантность на сентяб. 2024 | прайм арендные ставки | |

|---|---|---|---|---|

| Киев | 2,25 млн кв.м | 29 300 кв.м | 23% | $19 |

| Львов | 420 тыс кв.м (+3 с начала года) | 12 000 кв.м (-75% с начала года) | 34% (+6% с начала года) | $7-$16 за кв.м в месяц (-21% с начала года) |

Растущая конкуренция на рынке требует от арендодателей гибкости и готовности к актуальным вызовам, чтобы оставаться привлекательными для арендаторов, отметила Анастасия Качан, старший консультант по офисной недвижимости CBRE Ukraine.

По ее словам, в противоположность предыдущим трендам, где основной спрос формировали представители IT сектора, которые нуждались в соответствующем формате и размере помещений, сегодня спрос формируют преимущественно представители локального малого и среднего бизнеса, что соответственно отражается на структуре спроса.

Ведь этот сегмент арендаторов выбирает небольшие площади, не требующие дополнительных вложений и готовые к использованию, поэтому арендодателям важно адаптировать свои предложения под актуальные потребности рынка.

«Среди основных стратегий удержания арендатора — пересмотр концепции в сторону уменьшения площадей с их разделением офисов на востребованные на рынке площади, предложения готовых помещений, увеличение гибкости договоров, приведение коммерческих условий в соответствие с реалистичными ожиданиями рынка и более широкое сотрудничество с профессиональными офисными консультантами, которые способны привлечь платежеспособного арендатора», — объясняет Анастасия Качан.

Офисная недвижимость Киева и Львова: прогноз на 2025 год.

В Киеве аналитики CBRE погнозируют во втором полугодии 2024 введение в эксплуатацию не более 7 500 кв.м в одном бизнес-центре, с возможными задержками и переносом на следующий год.

Во Львове в ближайшие годы существенного роста нового предложения на рынке офисной недвижимости не ожидается – аналитики считают это объективным на фоне высокого уровня вакантности, экономической нестабильности и общих рисков безопасности.

Небольшой рост уровня вакантности произойдет только в случае, если анонсированные на 2025 год проекты площадью около 47 000 кв.м будут реализованы в течение года. Для стимулирования новых качественных проектов необходимы благоприятные условия на рынке, в частности, снижение вакантности до «здорового» уровня и повышение арендных ставок к экономически выгодным для девелоперов показателям. Арендные ставки на офисные помещения, вероятно, останутся относительно неизменными при отсутствии значительных экономических колебаний.